高配当株投資を始めるときにまず思うのがこれです。

分散投資が大切というけれど、一体何銘柄くらい買えば良いのだろう?

- 10銘柄?

- 20銘柄?

- 30銘柄?

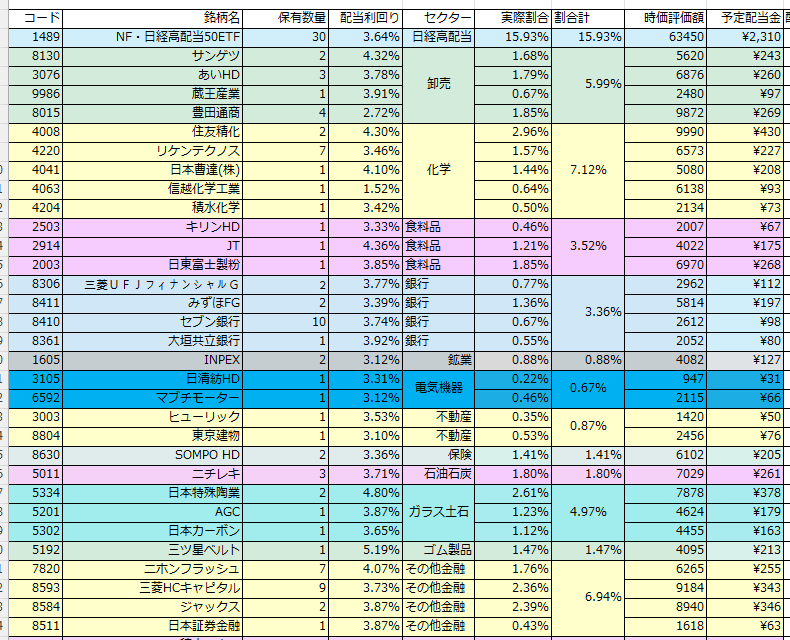

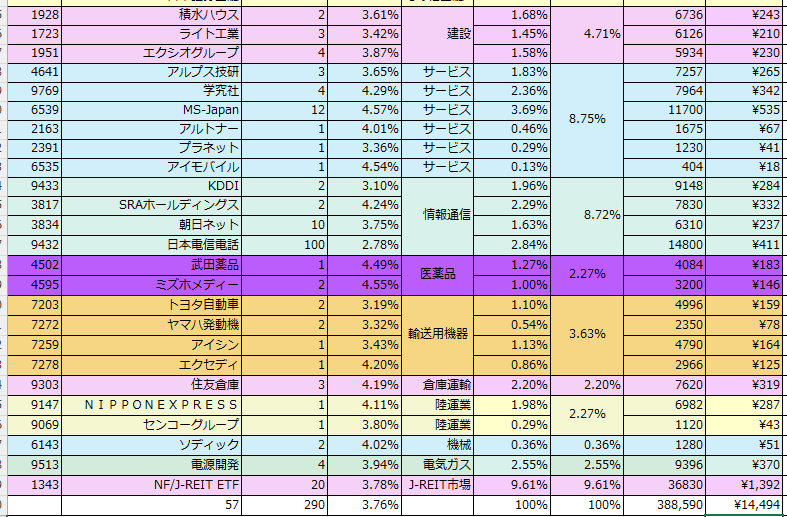

筆者は現在57銘柄に分散投資しています。

最初の目標は50銘柄でした。ですので少なくとも50銘柄は購入するべきと考えます。

かなり多いですよね。私も始めたころは50銘柄なんて果たしてたどり着くのかと思っていました。

ですが高配当株投資の原則はやはりリスク分散です。このくらいやっておかないと落ち着いて眠れないですからね。

今回は次のようなテーマでやっていきたいと思います。

- 高配当株の始め方がわらかない

- 高配当株をやるなら50銘柄は買いたい理由

- 少額で分散投資する方法

それではやっていきましょう!

- 高配当株銘柄分析100社超え!投資歴7年30代営業マン投資家「こた」です。

- 4%の利回りで年間36万円(月3万円)の配当金をめざします!

- 「36万」の根拠は月の食費「3万円」の年間の食費が「36万円」です。つまり配当金で食費を賄う事が目標です。

- 継続は力なり。地道に企業分析をして優良株を少しずつ買い足して、一緒に配当金を増やしていきましょう!

高配当株をやるなら50銘柄は買いたい理由

50銘柄以上は最低でも投資してリスクを分散したいと考えている理由は以下の通りです。

- 10~20銘柄ではリスク分散が不十分

- 実際のファンドも50銘柄以上が多い

- リスク分散がイメージしやすい

10~20銘柄ではリスク分散が不十分

高配当株投資においてリスク分散は非常に大切です。

リスク分散とは自分が持っている高配当株たちが別々の値動きをしてくれることです。

- JTが上がった

- トヨタが下がった

こうなれば全体で見た場合マイナスにはなりません。

また、20銘柄では不十分という根拠にセクター数(業種の数)があります。

セクター数とは業種の数です。つまりトヨタ自動車とマツダは同じセクター(業種)です。

私自身高配当株を購入していてこんなことがありました。

- KDDI優秀だなあ。買おう。

- 日本電信電話(NTT)安い!買おう。

- SRAホールディングスもいいな。買おう。

⇒あれ?これ全部「情報通信」セクターになってる!

つまり3銘柄購入して分散できたと感じたのに、業種的には1業種だったわけです。

これでは分散になりません。

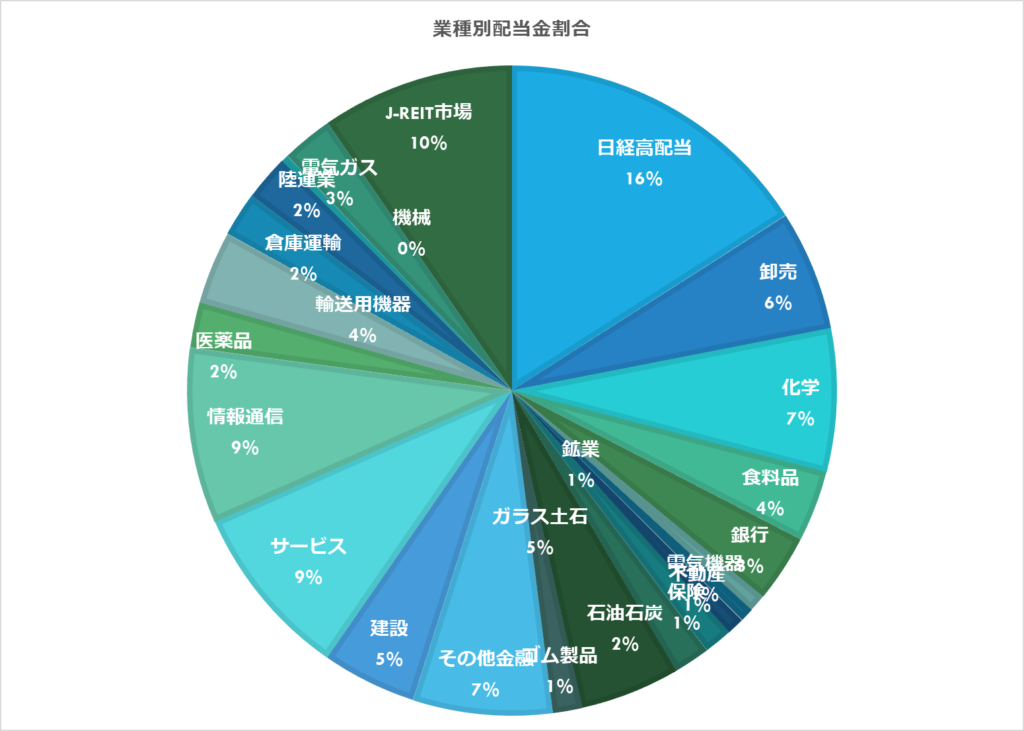

現在は50銘柄以上を購入して、セクター数は23になりました。

ですので欲を言えば

- 50銘柄以上

- 20セクター以上

ここを目指したいですね。このくらい購入して散らせればリスク分散が効いてくると思います。

20銘柄購入しても値動きが似ている=業種が被るものを集めただけではリスク分散とは言えないんですね。

実際のファンドも50銘柄以上が多い

高配当株を集めたものにファンドがあります。国内株やアメリカ株で作られた複数の銘柄のセットものです。

これらのものはだいたい50銘柄以上で作られていることが多いです。

- 日経高配当株50ETF=50銘柄

- VYM=440銘柄

などです。

プロが作ったファンドですらこの数です。

プロではない私たちなら、なおさら銘柄数を増やして分散したいです。

従って50銘柄以上に投資すべきです。

リスク分散がイメージしやすい

最後はイメージの部分です。

仮に50銘柄すべてに同じ金額を投資したとしましょう。

配当金もすべて同じだとします。

そうすると

- 1銘柄の割合は全体の2%(50分の1)

となります。

この状況である会社が倒産し、株式が紙切れになったとしても

- 全体の2%を失うだけ

になります。

リスク分散をしていたおかげで1つの会社が潰れても、受けるダメージは2%にできたということです。

以下は具体的な数字を当てはめた時の受けるダメージです。

| 2万円ずつ×50銘柄=100万円 | 10万円ずつ×10銘柄=100万円 | |

| 1つの会社が倒産して受けるダメージ | マイナス2万円(2%) | マイナス10万円(10%) |

| 2つの会社が倒産して受けるダメージ | マイナス4万円(4%) | マイナス20万円(20%) |

金額で見るとかなり差がひらきますね。

これが大きくなればなるほど高配当株投資を続けられるかどうかの話になってしまいます。

リスク分散に関しては以下の記事も参考にしてください。

少額で分散投資する方法

リスク分散させることの重大さがわかったところで、次は実際の方法について解説していきます。

少額での分散投資の難しさ

分散投資の大切さは分かった!でも、実際にどうやって分散投資すればいいのかな?次は、これについて解説します。

少額分散投資の課題

- お金がいる

- 手数料が高い

このふたつが高配当株を少額で分散投資する際の課題です。

国内株の取引単位は100株からです。例えば以下の銘柄を買おうとすると

- 2391プラネット

- 2024年8月24日現在の株価は1,244円

- 取引単位は100株から

- プラネットを購入する時の必要金額

- 124,400円

ということで、124,400円かかります。しかも1銘柄で。

じゃあこのレベルの高配当株をリスク分散が効くように50銘柄集めようとすると

124,400円×50銘柄=6,220,000円

600万円必要です笑

「は?無理じゃん!」案件です。

しかもこれにプラスして、1つの取引に対して買付手数料が発生するので更に費用はかさみます。

少額で分散投資できる方法

それでも少額で分散投資できる方法があります。それは「SBI証券でS株(単元未満株)を利用する」方法です!

- 1株単位で購入できる

- 手数料が安い

ことで有名で、高配当株投資家の必須証券会社となっています。

SBI証券のメリット

- 単元未満株(S株)が買える

- 手数料が安い

- 取扱い銘柄が多い

\単元未満株で購入したいならSBI証券/

※一般の証券会社は100株からしか購入できなくてもSBI証券なら1株から購入可能!

口座開設はオンラインでも郵送でもできます。インターネットでの申し込みだとすぐ口座開設されますのでおすすめです。

SBI証券がおすすめな理由は以下の記事も参考にしてみてください。

高配当株はSBI証券でリスク分散!

今回の内容をまとめると次の通りです。

50銘柄以上は最低でも投資してリスクを分散したい理由

- 10~20銘柄ではリスク分散が不十分

- 実際のファンドも50銘柄以上が多い

- リスク分散がイメージしやすい

少額で分散投資が難しい理由

- 国内株の購入単元は100株から

- プラネット株を買うと124,400円

- このレベルを50個買うと6,220,000円かかる

少額で分散投資できる方法

- SBI証券はS株(単元未満株)制度があり、1株から買える

- 手数料が安い

高配当株投資最大の障壁を打ち破ってくれるのがSBI証券ということですね。

\単元未満株で購入したいならSBI証券/

※一般の証券会社は100株からしか購入できなくてもSBI証券なら1株から購入可能!

SBI証券ならこんなポートフォリオも作れます。(実際の筆者のポートフォリオです)

セクター数(業種数)はこんな感じです。

良い高配当株を代わりに分析して教えてほしいという方は

この記事を参考にしてもらえたらと思います。

自分で高配当株を探してみよう

高配当株を自分で探してみよう!本サイトのオリジナル企業分析方法を覚えればできちゃいます。

自分が企業分析してみたい銘柄を自分の力でできるようになる事は高配当株投資家にとってとても有利なスキルです。

このサイトがあなたの気になる銘柄を企業分析するのを待つ必要も無しです。自分で判断できるようになれば強いポートフォリオを作る速度も上がります。

↓「高配当株の探し方」はこちら↓

高配当株投資の勉強におすすめの書籍

高配当株投資に関連する書籍で人気なのがこちら!

本当の自由を手に入れる お金の大学 [ 両@リベ大学長 ]

筆者が一番参考にしている「リベ大 両学長」。インデックスファンド、高配当株投資、家計管理等。お金に関するありとあらゆる視点から、再現性の高い方法を提案してくれます。

オートモードで月に18.5万円が入ってくる「高配当」株投資 ど素人サラリーマンが元手5万円スタートでできた!

日本株の配当投資に特化した現役サラリーマン投資家によって執筆されています。初心者でも長期的な配当投資のノウハウを学び、実践できるようになることを約束しています。30代営業マンの筆者をはじめ勉強になる書籍です。

3週間で身につく日本人が知らないお金の常識

資産形成コンサルタント会社社長が「正しいお金の知識・投資の知識・資産形成のコツ」をまとめてくれている書籍です。

しかも今ならプレゼント企画実施中!下記バナーからの申し込みで無料でこの本がもらえます!

是非申し込んでゲットして、読んでみて下さいね!

コメント